事業内容

マネーフォワード

マネーフォワードは「お金を前へ。人生をもっと前へ。」というミッションのもと、個人と法人のお金の課題を解決するサービスを提供している企業です。

2020年11月期有価証券報告書 に書かれている通り、4 つの事業領域を持ちます。

Business ドメイン

- バックオフィス向け業務効率化 SaaS

- 会計

- 確定申告

- 請求書作成・管理

- 給与計算

- etc...

- サブスクリプションモデル

- 解約率が低く、収益がストック型で逓増する

Home ドメイン

- 個人のお金に関する課題を解決

- 銀行口座やクレジットカード、保険などのデータを集約して一括管理

- フリーミアムモデル

X ドメイン

- 金融機関の顧客向けのシステムを金融機関に提供

- マネーフォワード for 静岡銀行など

- 運用保守の月額課金によるストック収益

- 開発費やプロモーション支援による一時的なフロー収益

Finance ドメイン

- 企業の資金繰りをサポート

- 企業間後払い決済サービス

- 売掛金早期資金化サービス

- 手数料収入

freee

「スモールビジネスを、世界の主役に。」をミッションに掲げ、だれもが自由に経営できる統合型経営プラットフォームの構築を目指している企業です。

2021年6月期有価証券報告書 を参考にまとめました。マネーフォワードの Business ドメインを専門にやっている印象を受けました。

- バックオフィスの生産性向上に寄与する SaaS

- freee会計

- freee人事労務

- freee会社設立

- etc...

- 請求書機能やワークフロー機能などの上流工程を同一のソフトウェア上で提供

- 法人カード「freeeカード」

- パブリック API により拡張が可能

- サブスクリプションモデル

PL

売上

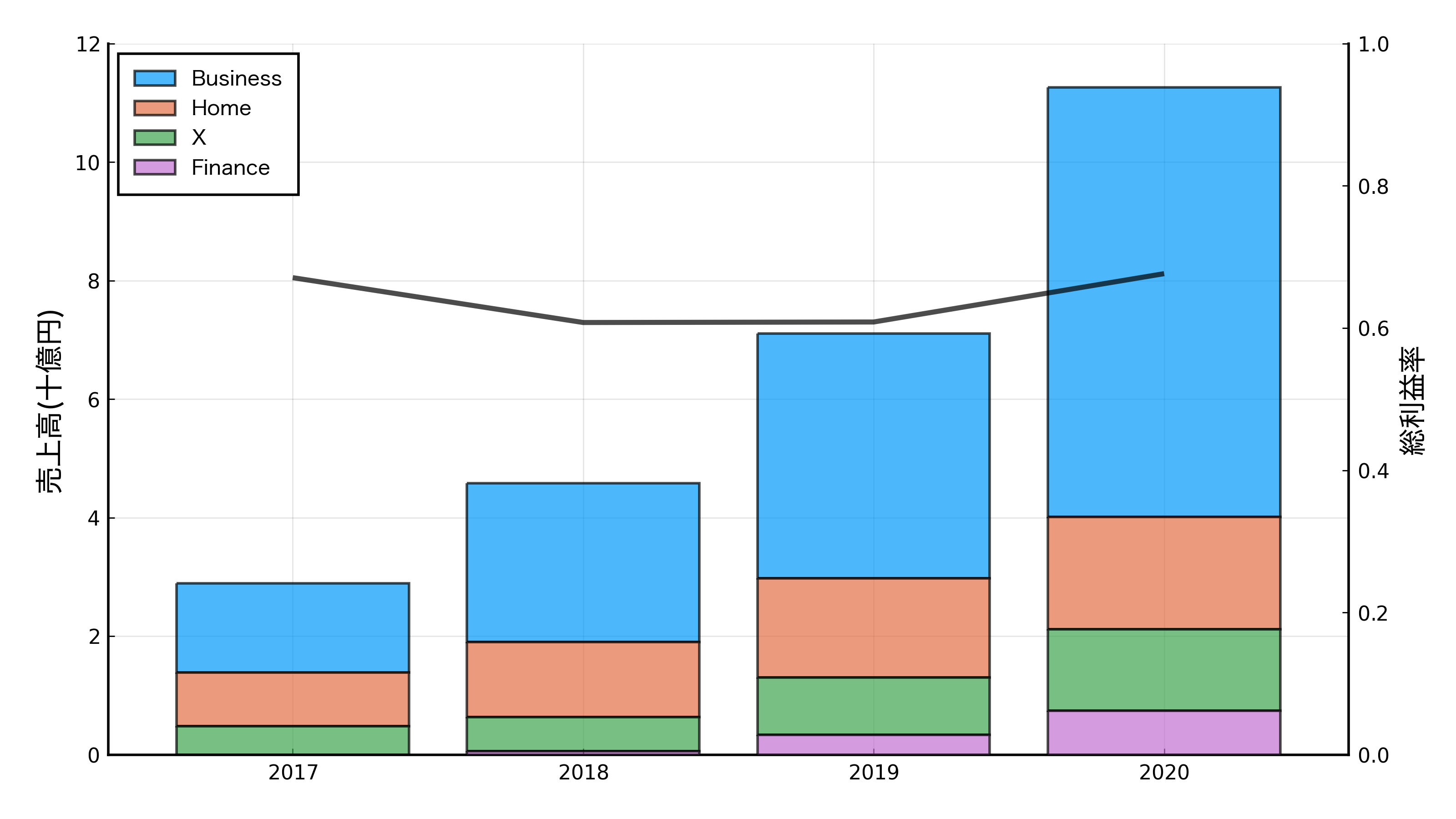

マネーフォワードのドメインごとの売上高は以下の通りです。Business ドメインが稼ぎ頭で、成長率も高いことが伺えます。粗利率は 60% を上回る水準で推移しています。

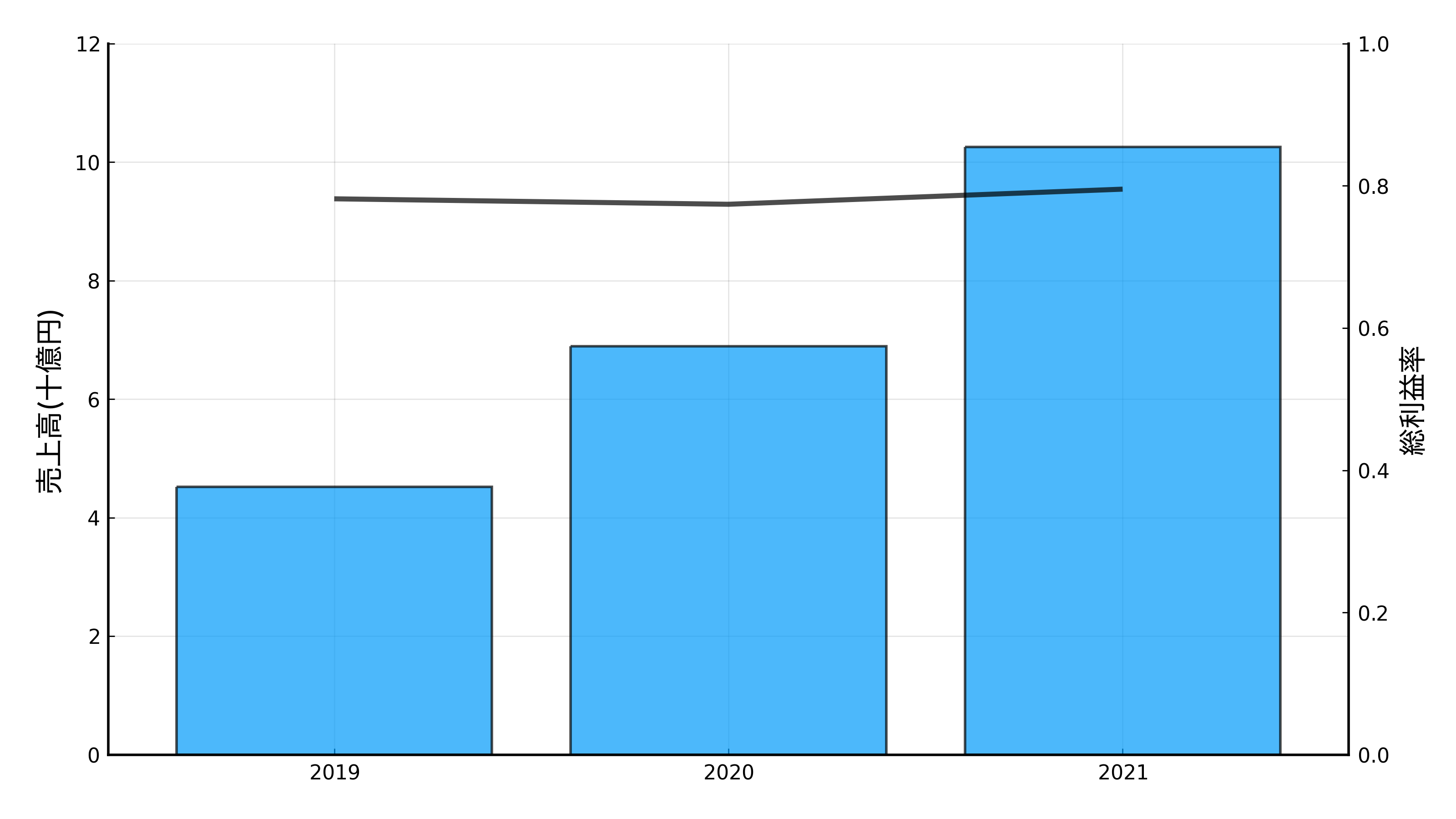

freee はサブスクリプション収入が全体の 9 割以上を占めると有価証券報告書に書かれていますが、順調に売上を伸ばしています。こちらは粗利率が 80% ほどと非常に高いです。

販管費

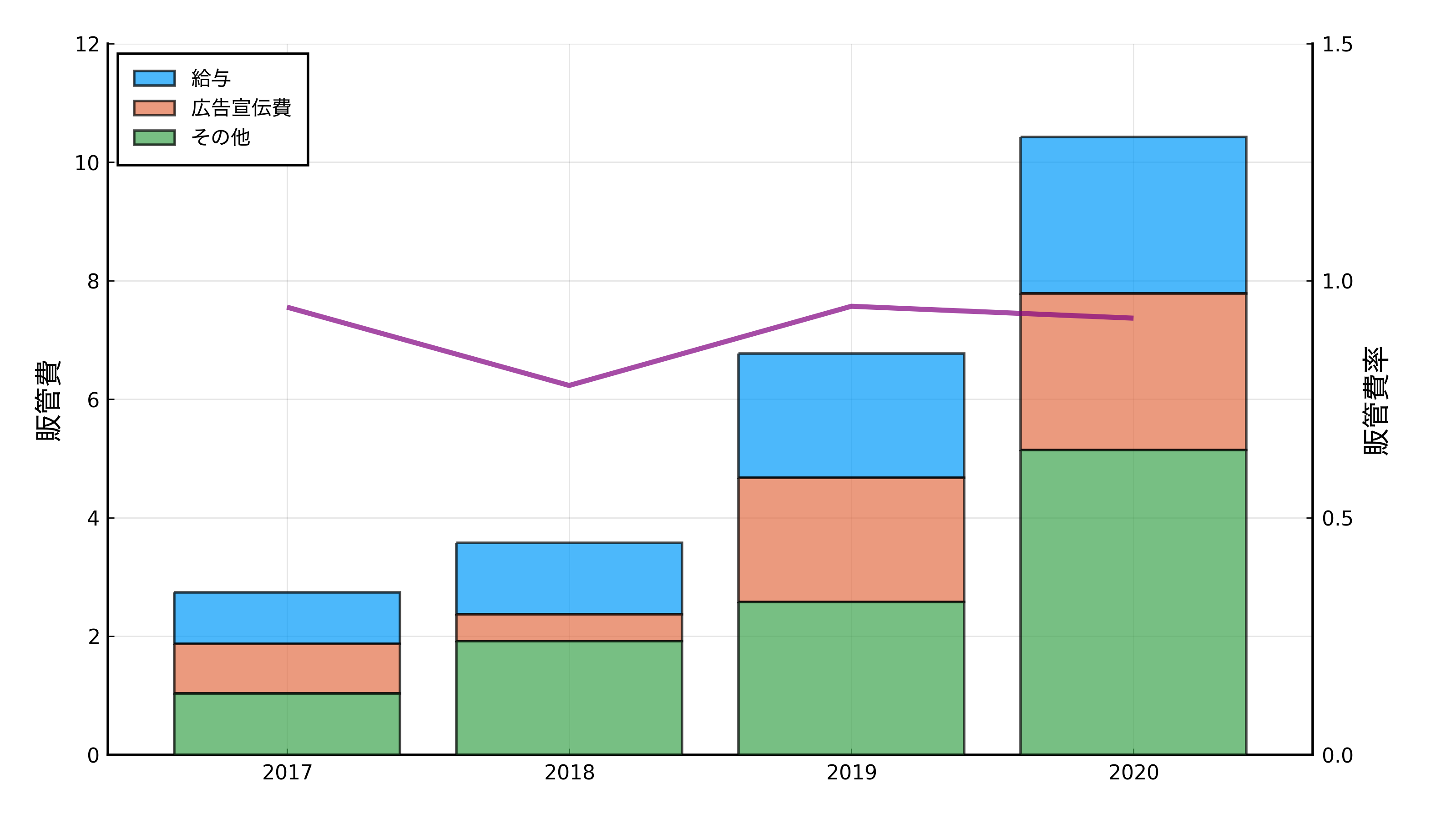

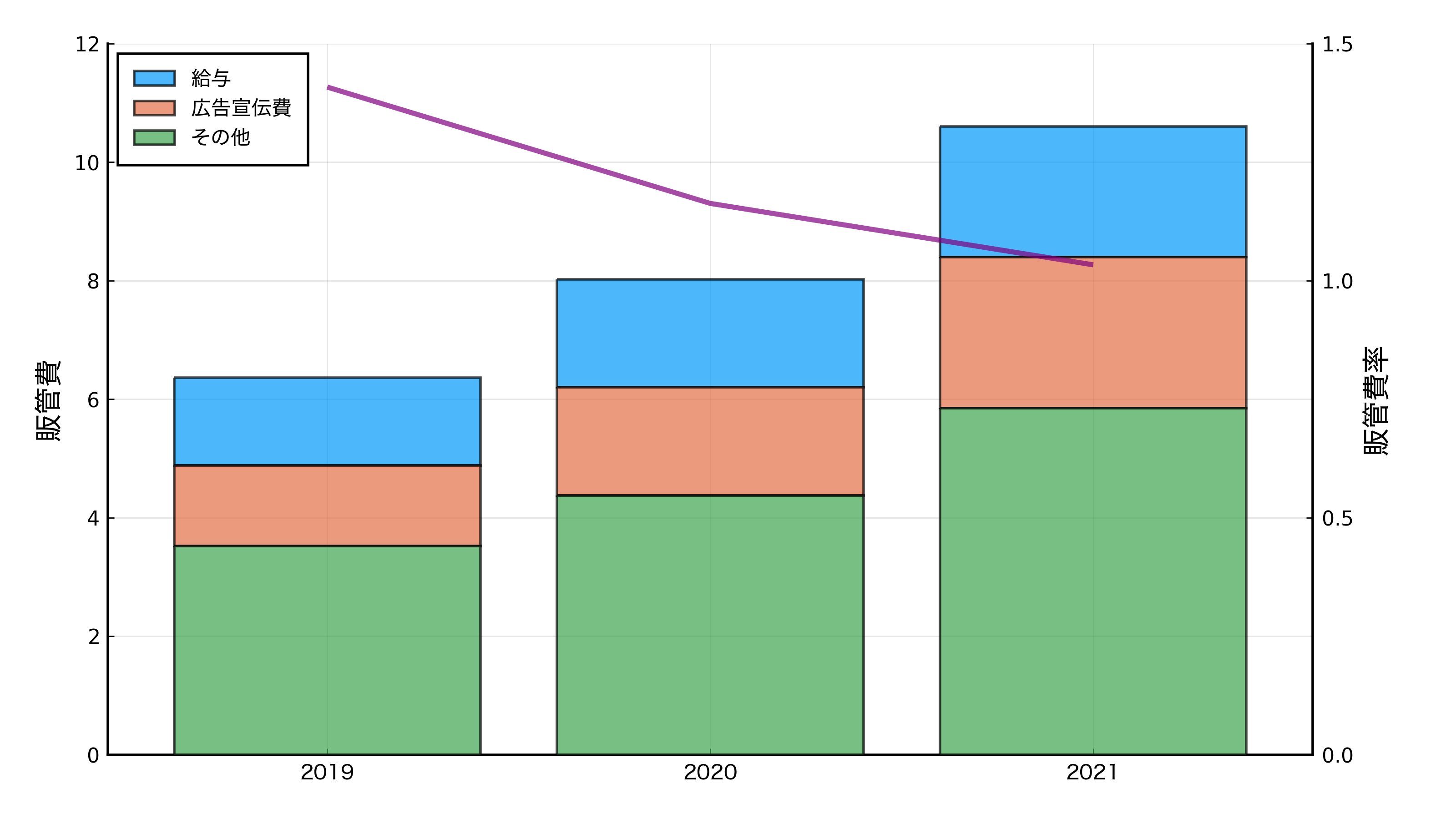

粗利率は高いのにも関わらず、マネーフォワードも freee も営業赤字を出し続けています。つまりどちらも販管費が大きいということです。主な項目を取り出して推移を見ると以下のようでした (上がマネーフォワードで下が freee)。

近年はどちらも給与以上の額を広告宣伝費にかけていますね。広告を出さなくとも営業をかけていけば顧客は獲得できるんじゃないかとも思いましたが、乗り換えコストの高いサービスであるがゆえに、シェアの獲得に必死になっているのでしょう。

ずっと赤字を出し続けて大丈夫なのかというと、サブスクリプションモデルは収益に対してコストが先行するため、構造上問題ないということになります。

成長性

市場規模

freee の有価証券報告書によると、日本における会計ソフトと人事労務ソフトのクラウド普及率はまだまだ余地があります。

| クラウド普及率 | 日本 | アメリカ | イギリス | オーストラリア | ニュージーランド |

|---|---|---|---|---|---|

| 会計ソフト | 22.5% | 48.3% | 43.5% | 64.0% | 73.1% |

| 人事労務ソフト | 29.2% | 84.5% | 62.0% | 54.2% | 67.6% |

売上の分解

以下ではマネーフォワードについては Business ドメインを主に考えていきます。マネーフォワードの Business ドメインと freee の事業はサブスクリプションモデルですから、売上の増加率は以下のように計算できます。

売上増加率 = 新規契約ユーザーの増加率 + ARPUの増加率 - 解約率

上で見たように、会計および労務ソフトのクラウド普及率はまだまだ低いため、見込み客の枯渇はしばらく心配ありません。

また、従業員の人数に応じて課金額が決まるサービスもあるため、 大企業と契約すれば ARPU を向上させることができます。マネーフォワードの有価証券報告書には、「個人事業主や中小企業だけでなく、中堅企業にも導入が進んでおります。」と書かれています。

一方で freee は「スモールビジネスを、世界の主役に。」というミッションを掲げているため、積極的に大企業を取りに行くということはしなさそうです。とはいえ、日本は freee が定義するところのスモールビジネス (個人事業主と従業員が 1000 名以下の法人) がほとんどなので、大きく取りこぼすということはありません (参考)。

懸念点

解約率

売上にマイナスに寄与するのが解約率ですが、解約には 2 通りのパターンが考えられます。

- 他のツールへの乗り換え

- 廃業

他のツールへ乗り換えるにはコストがかかるため、乗り換えの脅威はそこまで大きくなさそうです。一方、廃業による解約のリスクはゼロにできません。それでも、個人事業主や中小企業をメインターゲットとする freee は解約率を 1.3% にまで抑えています。

キャッシュ残高

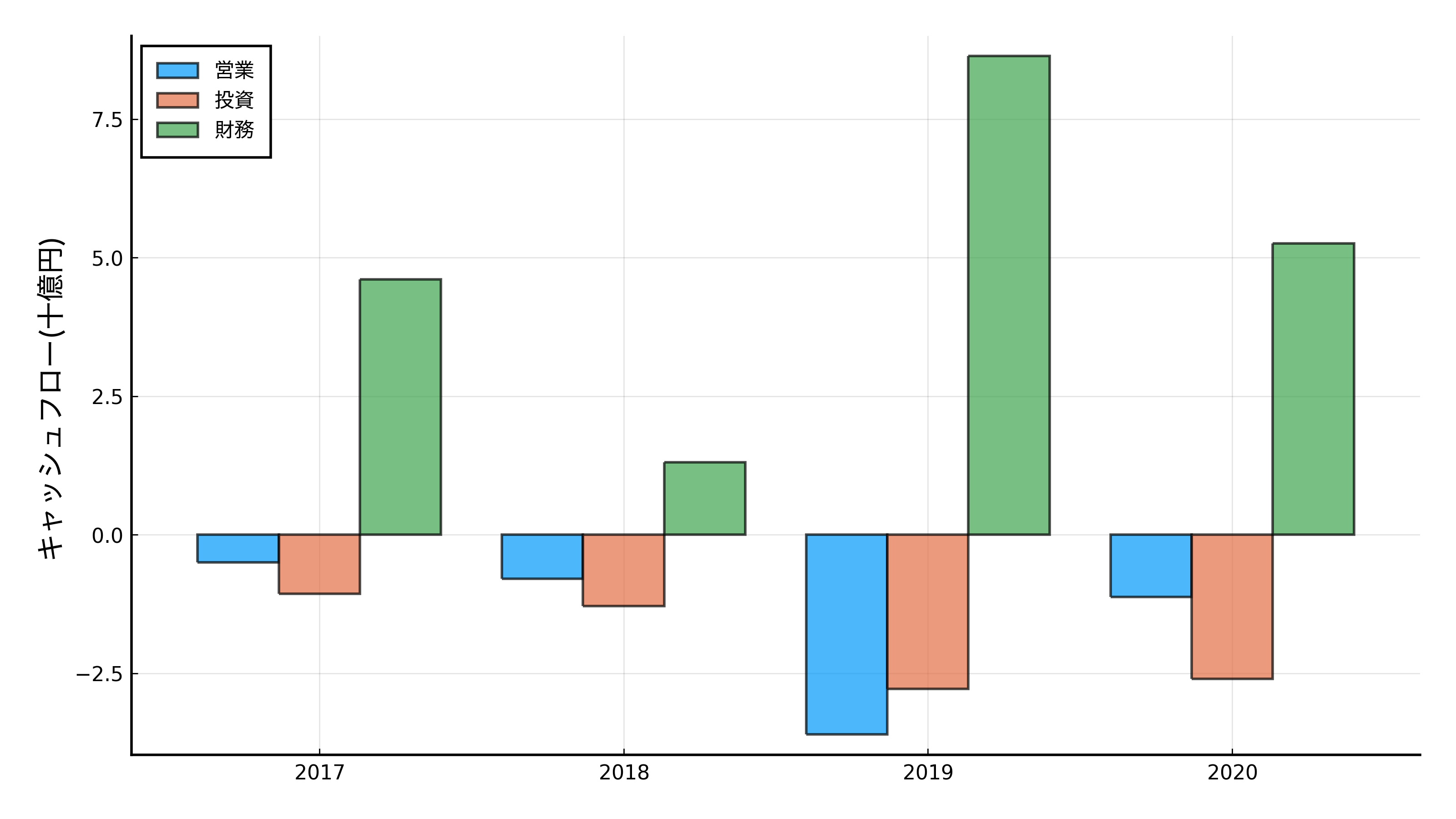

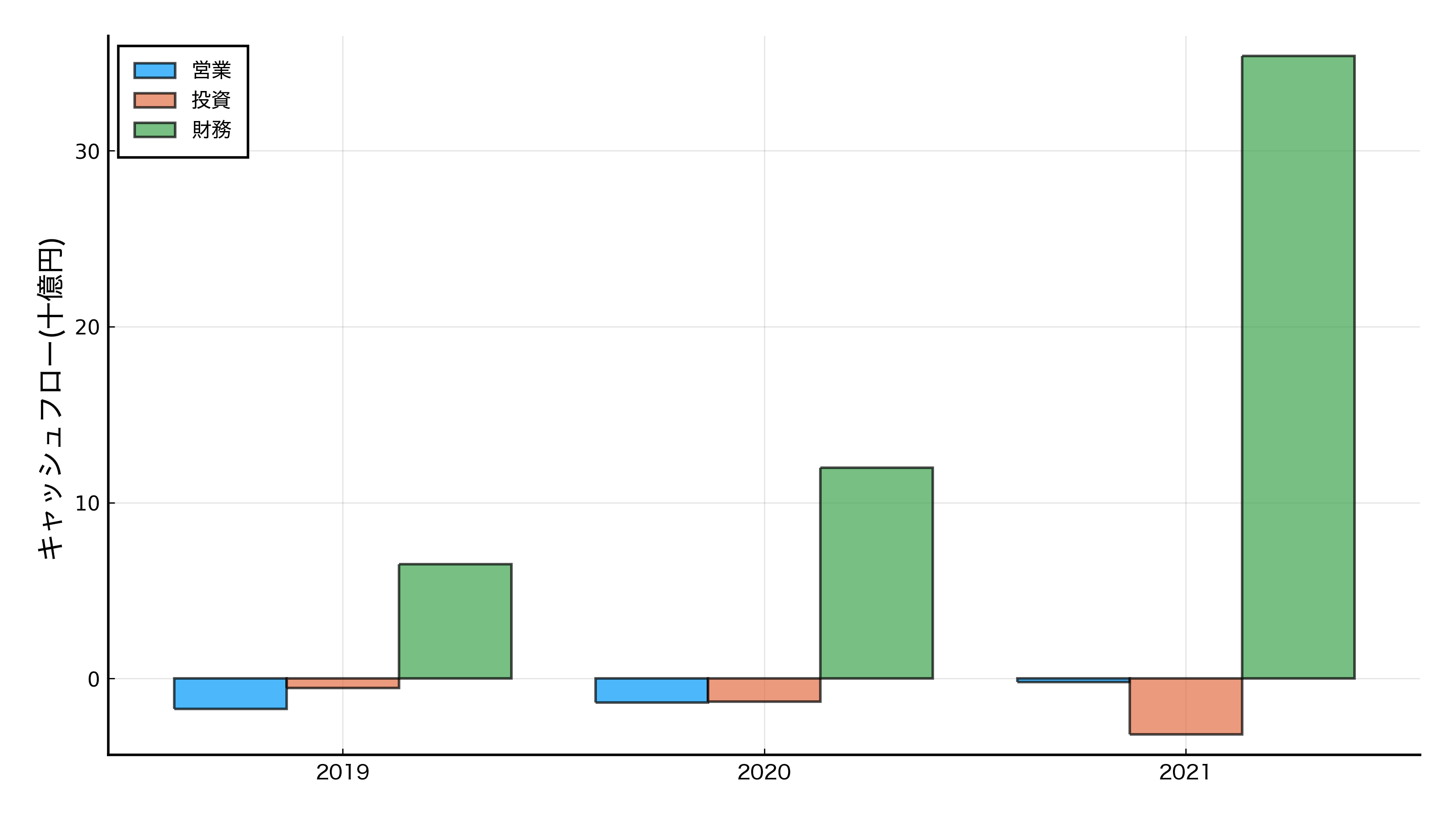

事業モデルとしては、赤字が続くことは問題ありません。しかしキャッシュ残高的には問題ないのか気になります。それぞれのキャッシュフローをグラフにしました (上がマネーフォワードで下が freee)。

財務キャッシュフローが大幅にプラスですが、株式の発行がメインです。上場企業ならではの資金調達により、積極的な成長を目指していることが読み取れます。成長段階では資本コストの低い株式により資本を増強するのがセオリーですね。

まとめ

乗り換えコストが高いサービスであり、未だクラウド普及率が低い領域であるため、両社とも多額の広告宣伝費をかけてシェアの獲得に全力を注いでいます。その資金としては、資本コストの低い株式により賄っていることがわかりました。

事業領域に違いはありますが、大まかな戦略は似通っているようです。市場が成熟した際には違いが現れてくるのかもしれません。